当ブログの記事には広告・アフィリエイトが含まれています。

この記事では

・私が実際にFIREを達成するまでの計画

・FIRE達成後の生活イメージ

・FIRE達成のための方法(概要)

について書いています。

・FIREってどれくらいの期間で達成できるの?

・いくらあればFIRE可能?

・FIREしてもやることなくて暇じゃね?

と思っている方の参考になれば幸いです。

私自身FIRE未達成なので、鵜呑みにはしないでください!

「そういう考えもあるんだ~」程度で、気軽に読んでいただければと思います。

バリスタFIREを目指す理由

私が目指すFIREの形としては、結論からいうと

「10年後に資産3,600万円でバリスタFIRE」

というものです。

バリスタFIRE:全く働かない完全FIREとは異なり、パート等でゆるく働きながら

資産収益+労働収入により、お金と時間を確保するスタイル

まず最初に、なぜ完全FIREではなくバリスタFIREなのか。

理由1 完全FIREは、達成のハードルが非常に高いから

全く働かないFIREの場合、生活費を資産収益のみで賄う必要があります。

一般的に、つみたてNISAでオルカンやS&P500へ投資をしている場合資産の取り崩し額(年間)は、総資産の4%以内に抑えれば資産は減らない、むしろ増えていくと言われています。

これは、S&P500等では年利(1年で増える率)が平均7%程度と言われていて、インフレ率や利回りのブレなどを考慮して4%の取り崩しであれば資産は減らないだろう、とする考え方です。

そして、この4%ルールを適用させて逆算すると、FIREに必要な資産額は「1年間に必要なお金の25倍」ということになります。

仮に、生活費が年間400万必要であれば

400万×25=1億円

の資産が必要ということです。

一方でバリスタFIREであれば、例えば月13万程度、年間160万を稼ぐだけで

400万-160万=240万(←年間で必要な資産収益)

240万×25=6千万(←バリスタFIREに必要な資産額)

となります。

1億円と6千万円で比較すれば達成の難易度が大きく下がることが分かると思います。

実際には、私は3,600万円でFIREしようとしています。

その試算については、後述しています。

理由2 FIRE後も家族以外の人とのつながりは持っておきたいから

FIREを目指し始めた最初は仕事をしないで気ままに生きたいと思っていました。

けれど、少し考えてみてください。

40代で早期退職して、平日は子供も妻も友人も学校や仕事です。

一人で居ても虚しいだけです。

そして、実は私は2度、無職の時期がありました。

詳しくは書きませんが、無職というのは想像以上にキツかったです。

テレビをつけると、入社式や連休の過ごし方のニュースが流れてきたり(自分は常に連休)平日はどこへ出かけても混雑が無く、働いていないのは自分だけなんじゃないかと考えてしまったり、と自分だけ社会から取り残されているような感覚になり、とてつもなく孤独を感じました。

実際、私の気持ち的に無職生活は1か月が限界で、求職活動をしてしまいました。

そんな経験があったからこそ、適度に仕事をしながら自分の時間も持てるバリスタFIREがフィットしていると考えました。

以上の2つが完全FIREではなく、バリスタFIREを目指す主な理由です。

他には世間体や、子供のことを考えて無職では示しが付かないかな、といったところですかね。

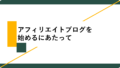

資産計画の全体像

次に、実際のお金の計算を見ていきたいと思います。

「10年後に3,600万円」の根拠となる部分ですね。

これはエクセルで試算した資産運用の計算結果表です。

この後に詳しく見ていくので、表の全体像だけ軽く見ておいてください。

「個別株とつみたてNISAがあって、それの合計の表があって、、、ビジョンってなんだろう?」程度の見方でかまいません。

基本戦略:「個別株」と「つみたてNISA」の二本柱

私の資産運用は

・個別株投資

・つみたてNISA

の2本立てで考えています。

つみたてNISAで手堅く運用しながら、個別株投資でリスクを取っていく

というイメージです。

では、それぞれの数字をみていきます。

「10年で3,600万円」を達成するシミュレーション詳細

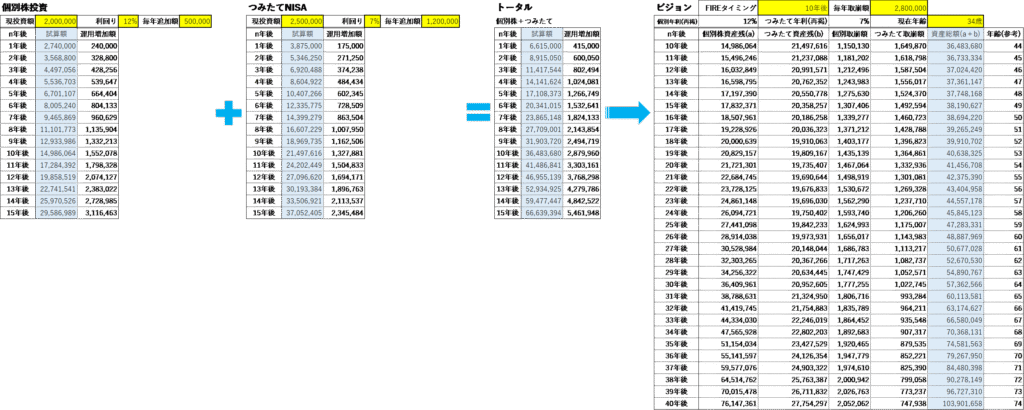

【個別株投資】

・設定

| 現在投資額 | 200万円 |

| 利回り(年利) | 12% |

| 追加投資額 | 50万円/年 |

・試算結果(全体像画像の一番左の表)

10年後の個別株投資の資産総額は約1,500万円になっているはず。

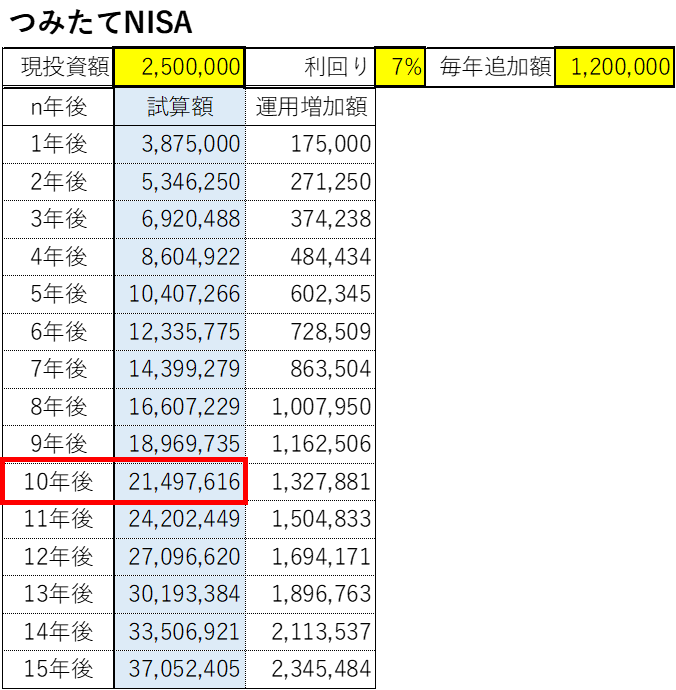

【つみたてNISA】

・設定

| 現在投資額 | 250万円 |

| 利回り(年利) | 7% |

| 追加投資額 | 120万円/年(毎月10万円) |

・試算結果(全体像画像の左から2番目の表)

10年後のつみたてNISAの資産総額は約2,100万円になっているはず。

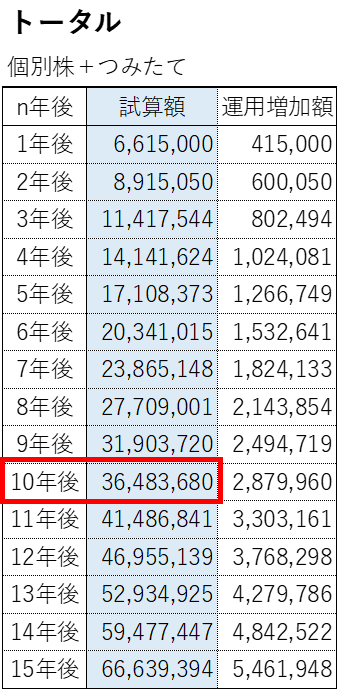

【合計】

参考に、個別株とつみたてNISAを合計した表です。

10年後は総資産が3,600万円を超えています。

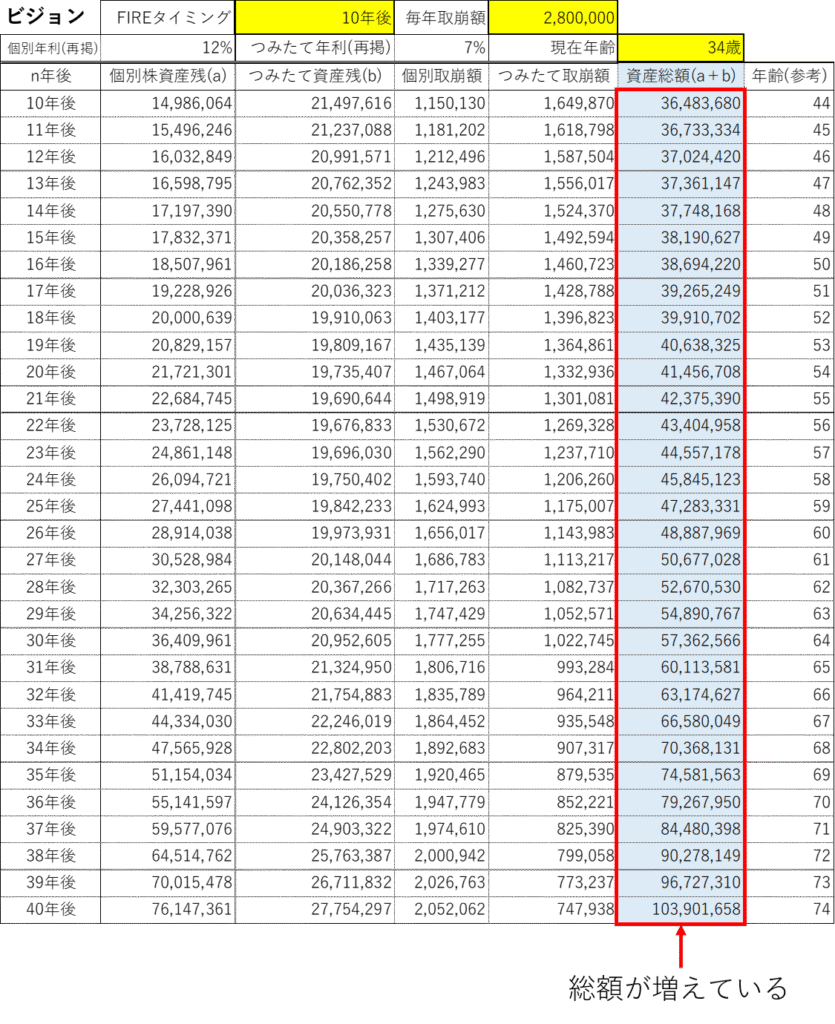

【FIREビジョン】10年後の出口戦略(資産の取崩し方)

【FIREビジョン】

・設定

| 何年後FIRE | 10年後 |

| 取崩額 | 280万円/年 (毎月10万円の労働収入として、年間400万円の生活費を想定) |

| 取崩方法 | 毎年の、個別株とNISAそれぞれの資産額で280万円を按分した額を、それぞれから取り崩す |

・試算結果(全体像の一番右の表)

資産総額の数値が年々増えていっていることが分かります。

つまり”この想定なら資産が尽きることなく増えていく”ということです。

【無料配布】試算用エクセルファイルのダウンロードと注意点

せっかくなので、作成したエクセルファイルを貼り付けておきます。

黄色太枠セルを自由に入力すれば、試算ができるようにしています。

※あくまでも、ザックリの試算です。税金や手数料等は考慮していません。

この結果を受けて、どう行動するのかはご自身の判断でお願いします。

マクロやウイルスはありませんので、ご安心ください。

そもそも、設定どおりの利回りでキレイに運用できるはずもなく、ブレもありながらの運用になるので、そこまで細かい計算は不要と開き直っています!

以上が、「10年後に資産3,600万円でバリスタFIRE」の目安となります。

資産運用の内訳と利回りの根拠

では、次に”そもそも、年利12%、7%や、追加投資50万、120万は現実的なのか”という点に触れていきたいと思います。

個別株投資(年利12%)

まずは、個別株投資の利回り12%についてです。

ある程度投資の知識がある方からすると、年利12%想定の難しさはお分かりいただけるかと思います。

はじめに:年利12%は「実績」ではなく「目標」です

始めにお伝えしておくと、この利回りでの実績はまだありません。

今年の6月から始めたばかりの実践なので、また別記事で実況中継をしています。

ざっくり、かいつまんでお伝えすると「四季報プロ500の注目銘柄を分析して、そのスクリーニング結果から、予算の範囲内で分散投資をする」といったものです。

なぜ『四季報プロ500』なのか?過去の実績からの仮説

分析方法等については長くなるので、【実践編】記事でまとめていますが、2022年秋に購入していた同書の注目銘柄を確認すると、その多くが1年後には株価が上昇しており、素人の私が下手に調べるよりも、この中から選んだ方が勝ち目があると考えました。

根拠:「ランダム抽出+損切り」で見えた12%の可能性

また、2022年秋号の注目銘柄の中で「ランダムに10銘柄を抽出して、合計額の伸び率を計算」という試行を30回ほどエクセルで繰り返しましたが、全ての試行でプラスになりました。

さらに、下落している銘柄も当然あったわけですが、そういった銘柄を「-20%になった時点で、しっかり損切り」をしていれば、全ての試行で12%を超えるパフォーマンスだったのです。

懸念点:たまたま「地合が良かった」だけかもしれない

もちろん、地合の強さもあったかとは思います。

2022年といえば、新型コロナウイルスが落ち着きはじめ、経済は回復基調、そして2024年末には

バブル期を超える日経平均株価を記録しました。

そういったなかでの、たった1冊の、たった1年の結果なので、根拠としてはやや弱いかもしれませんが、私は実践に値すると判断しました。

つみたてNISA(年利7%)

前提:「年利7%」という通説と、それに対する懐疑的な意見

つみたてNISAの7%というのは、S&P500やオルカンといった投資信託では長期間(15年程度)の目で見れば、平均して7%程度の運用になると言われています。

(短期的にはマイナスになったり、15%までプラスになったりすることもあるようです。)

ただし、この”S&Pやオルカンは長期的に見れば7%プラス”という考えも、SNS等では懐疑的に考えている方もいらっしゃいますので、どの情報を信じるのかは自分次第なところはあると思います。

懐疑的な方の意見としては

・これまでが調子良すぎただけ(特にS&P)

・googleやamazonなどのトップが引き上げているだけで、それ以外の企業は日本企業と同レベル

・伸びなかった不都合な数年間もある

といった感じでしょうか。

私の反論:それでも「過去の実績」を信じる理由

自分としては

・これまでの結果が良かったのなら、その実績は一つの大きな根拠になり得るし、これまで良くなかったところに”これから良くなるかも”と思って投資する方が根拠が弱い

・一部のトップ企業が引き上げているといっても、そもそもそれが魅力なのであって、トップ企業以外の同レベルの企業群同士を比較して論じても意味がない

・伸びなかった不都合な数年といっても、結果として長期でいえば伸びているんだから、短期の上げ下げで一喜一憂しない腹づもりなら問題ない

と考えて毎月S&Pに6万、オルカンに4万の計10万円を積み立てています。

実践:「S&Pとオルカン」分散は気休めか?本当の効果

なお、S&Pに全額入れていないのはちょっとしたリスク分散です。

先ほどはS&Pへ投資する理由を並べましたが、そうはいっても投資の世界に”絶対はない”ので、アメリカが崩壊したときのために、気休め程度の分散でオルカンにも入れています。

この分散についても、オルカンの6割はアメリカ株なので、「オルカンとS&Pでは分散が効いてない」ともよく言われていますが、実際、今年(2025年)4月のトランプ関税ショックからの回復は、S&Pよりオルカンの方が早かったです。

つまり、私の資産としてはS&Pだけよりもオルカンも入れていたことでダメージは和らいでいたといえます。

結論:SNSの情報より「自分の経験」。現在の運用実績

SNSの情報も一理あるとは思いますが、実際に自分で考えて、経験して得られた情報というのは心強いものです。

現在(R7.9.6)つみたて歴1年8ヶ月程度ですが、今のところ+10%程で運用できています。

追加投資額

年間170万円の投資を可能にする、我が家の「節約体制」

毎年、個別株へ50万、つみたてNISAへ120万(毎月10万)という額についてですが、現在の私の場合でしたら可能な範囲となっています。

状況としては

- 共働き

- 子育てで趣味に時間を使えない

- ギャンブルもタバコもやめて出費が大幅減

- 昼食は妻が作ってくれているおにぎりのみ

- 飲み会も月1回に制限(妻からの制限による)

- 食料は調味料、肉以外は親戚から無料で調達可能

- その他ローンなし(これが一番でかい)

といった具合なので、出費が本当に少ないです。

なので、この状況をフルに生かして資産形成しない手はないと思い、この額に踏み切りました。

資産形成のスピードを左右する「複利」と「元本の力」

また、「投資は率の世界」です。

同じ+5%の運用でも、元本が100万しかなければ+5万円にしかなりませんが、元本が1億あれば+500万円になります。

5万円では到底1か月も過ごせませんが、500万円もあれば1年余裕で過ごせます。

さらに、率の世界なので”複利”という素晴らしいものがあります。

簡単にいうと、例えば元本100万、年利10%とすると

| 1年後 | 100万×10%=10万 | 100万+10万=110万 | 10万増加 |

| 2年後 | 110万×10%=11万 | 110万+11万=121万 | 11万増加 |

| 3年後 | 121万×10%=12.1万 | 121万+12.1万=133.1万 | 12.1万増加 |

というように、増えた額に対して率が掛けられる計算になるため、増加する額(上げ幅)が増えていくことになります。

よく”雪だるま式に増えていく”なんて言われますが、要は早く始めて、時間をかければかけるほど資産が増えていく、ということです。

結論:資産形成の初期こそ「入金力」が全てである

この「現在の資産額×年利」により増加する額が、自分の追加投資額に追い付いてきた辺りから”お金がお金を生む”感覚になるらしいです。

しかしながら、先ほどの例でも見たように、資産形成を始めてすぐのような元本が少ない状態であればその恩恵も小さくなります。

反対に資産形成が進んで元本が多くなれば、恩恵も大きくなります。

つまり、元本をいかに早く、多くするのかが資産形成のスピードに直結するということです。

特に資産形成初期は、運用で増える額よりも、追加投資額(入金力)の方が大きいので、少しでも早くFIREしたければ、最初の方こそ、多少無理してでも元本を太らせる方向で考えることが吉だと考えています。

ただし無理は禁物。ご自身の範囲で計画を

もちろん、これは私の場合なので、それぞれの状況に応じて無理のない範囲でやることをお勧めします。

そういったことを考える際に、先ほどのエクセルなんかも活用していただければと思います。

さいごに

今回は、私が描いているFIREまでの道のりについて書きました。

頭の中を整理しながら書いていくと、どうしても長くなってしまいますね。

最後まで読んでいただきありがとうございました。

次回は「10年後にFIREを達成するまでの道のり ~実践編~」について書いてみようかと思います。

では!