「NISAで投資信託の積立は始めたけれど、個別株にも挑戦してみたい」

「でも、いざやってみたら『個別株は難しい』と痛感して挫折してしまった…

もしかしたら、あなたもそう感じていませんか?

こんにちは、しきねこです。

私もかつては「個別株で一発逆転!」と意気込み、痛い目に遭った経験があります。

しかし、そんな私でも、今では無理なく個別株と向き合い、資産形成の一助にしています。

この記事では、

・なぜ多くの人が「個別株は難しい」と感じてしまうのか

・私が個別株で挫折した経験と、そこから学んだこと

・「四季報プロ500」や「Pythonを活用した銘柄選定」で、無理のない個別株投資を進める方法

について、私の実体験を交えながら解説します。

「個別株はもう無理だ」と諦めかけているあなたの、ヒントになれば幸いです。

※私自身この運用方法は始めたばかりなので、全て鵜呑みにはしなでください。

投資の判断は全て自己責任でお願いいたします。

なお、証券口座開設のマニュアル的な解説は、この記事ではしていないので、ご容赦ください。

<関連記事>【勝手に解説!】SBI証券口座開設の流れ

バリスタFIREに向けた私の戦略

投資と副業の2本柱

まずは、どのように資産を増やしていくのか、その手段についてです。

私が考えている資産を増やす手段は

・投資(メイン)

┣個別株投資

┗つみたてNISA(投資信託)

・アフィリエイトブログ(サブ)

┗当ブログ

という2本立てで考えています。

アフィリエイトについては、ジャンル的に難しい部分もあるので気長にブログ更新していこうと思います。

つみたてNISAの方針

つみたてNISAについては、ただひたすらにS&P500とオルカンに毎月10万円を投資し続けるだけです。

「毎月10万」というのもかなり大変ですが、固定費の削減など工夫をして捻出しています。

※S&P500とオルカンの分散投資の是非については、計画編の記事に簡単に書いていますので、良かったら読んでみてください。

なぜ「個別株は難しい」と感じてしまうのか?

多くの人が「個別株は難しい」と感じるのには、明確な理由があります。

理由①:情報収集と分析の壁

個別株で成功するには、企業の財務状況、将来性、業界動向など、膨大な情報を分析する必要があります。

仕事や家事がある中で、日中に株価をチェックし、決算書を読み込むのは至難の業です。

理由②:感情に流されやすい

株価の変動は、私たちの感情を揺さぶります。

「もっと上がるかも」と利益確定を逃したり、「これ以上下がったら…」と狼狽売りしたり。

冷静な判断が求められる個別株投資において、感情は最大の敵になります。

理由③:損切りの難しさ

損失が出た時に「損切り」をするのは、非常に精神的な負担が大きいものです。

「いつか戻るだろう」という期待から、損失がさらに拡大してしまうケースも少なくありません。

これらの要因が重なり、多くの初心者が「個別株は難しい」と感じ、挫折してしまうのです。

解決策:セミシステムトレード

システムトレードは「完全に機械的に売買する」ことですが、セミシステムトレードは「ある程度ルールを決めて、機械的に売買する」方法です。

ある程度機械的に売買をすることで、上記の個別株の難しさに対処していきます。

個別株投資の手法【セミシステム運用】

概要と流れ(8ステップ)

ここから本題の「個別株投資で利回り12%」を目指すための銘柄選定方法について、説明したいと思います。

結論から簡単にいうと、その方法は

具体的な投資サイクルの8ステップ

- 前号の四季報プロ500の注目銘柄を分析

- “1.”の分析結果を元に、今号の注目銘柄をスクリーニング

- スクリーニングで抽出された銘柄を安いものから、予算の範囲内で100株ずつ買う

- 日々株価を見ながら、下がってきた銘柄があれば取得単価の-20%の額で逆指値を入れる

- 次号が発売されたら、持っている銘柄が注目銘柄に入っているか確認

- 注目銘柄から外れた銘柄は売却

※ただし、上昇トレンドの銘柄については現在額の-5%の額で逆指値により利確を狙う - “1.”、”2.”の作業により銘柄を新しく選定

- 売却、追加投資で生まれた買付余力で、新しい銘柄を安い順に100株ずつ買う

※私の場合は、追加投資は年2回のボーナスから25万ずつ

以降1~8のサイクルを繰り返し、という流れです。

この投資手法の5つの原則

これから上記について細かく説明はしますが、ポイントとしては

- 四季報プロ500の注目銘柄が対象

- 分析にはPythonによる決定木分析を使用

- 最も感情が邪魔をする”売り”については、全て逆指値で機械的に行う

- 四季報プロ500の発売の度(3ヶ月毎)にポートフォリオを見直す

- 上記手順を”機械的”に実行する

といったところです。

なぜ、四季報プロ500の注目銘柄から選定するのか、ということは計画編の記事で書いているので、ご参考にしてください。

それではステップ毎に説明していきます。

1.前号の四季報プロ500の注目銘柄を分析

今号の注目銘柄を選定する基準として、まずは前号の分析をします。

定性分析は捨てる!素人が戦うための「選択と集中」

分析には大きく分けて

・定量的(数値的)な視点

・定性的(数値化できない情報)な視点

の2つの視点があります。

はっきり言って定性的な分析は大量の情報収集や、政治経済的な広い視野が必要になるので素人の私は諦めています!

持っている銘柄の株価が上下した理由を調べた時に、結果として定性的な要因を確認することはあっても、分析や予測ではこの視点は捨てています。

それに、ある意味四季報プロ500の注目銘柄を対象としている時点で、定性的なハードルはクリアしているとも考えられます。

分析の「型」を持つことが重要。有意性は二の次

では、定量的な分析をどのようにするのか。

それは四季報プロ500に書かれている数値データをエクセルにまとめ、Pythonの決定木分析を実行する、といったものです。

しかし、最初に言っておくと私の”エクセルとPythonを使った分析”に有意性はあまりありません。

※有意性:分析結果を元に予測した際に、その予測が当たる確率みたいなもの

それなら、なぜこの方法で分析をするのか、それは

- 感情を排除し、機械的に銘柄選びをするため

- 有意性もゼロではないから、少しでもパフォーマンスが良くなると考えているため

です。

では具体的な手順について説明していきます。

エクセルの作成

こちらのエクセルファイルを確認しながら読むと分かりやすいかと思います。

※四季報プロ500の掲載項目は号によって異なることがあります。

そのまま、このエクセルファイルを使用できない場合もありますので、その際は適宜項目を追加、削除してください。

まず、四季報プロ500の注目銘柄ページに掲載の数値項目について、エクセルに入力していきます。

コード、銘柄、トレンド、高値、安値、信用倍率、値幅想定高、値幅想定安、時価総額(億)、PER(今予)等々

入力された値から、自動計算で算出する項目もあります(エクセルでは黄色セルにしています)。

自動計算で算出する項目は、主に”変化の具合を見たい項目“です。

例えば、営業利益の額を比較するとなると、そもそも事業規模が異なる企業間で、その実額で比較しても意味がないわけです。

| A社 | B社 | |

| 前期 | 1,000 | 100 |

| 今期 | 900 | 500 |

| 来期 | 800 | 700 |

という前期の実績と、今期来期の予測があるとします。

実額でみると、来期の営業利益(予測)はA社が800円、B社が700円なので、A社の方が魅力的に見えるかもしれません。

しかし、変化でみるとA社は営業利益が下がっており、B社は上がる予測となっています。

株価というのは、その企業の将来性によって上下するものなので、下がっていく予測のA社よりも、上がっていく予測のB社の方が、株価が上がっていく期待を持てる、と言えるのではないでしょうか。

そういった考えから、エクセルファイルのセルの一部は、自動計算で比率を算出する仕様となっています。

Pythonによる分析

次に、入力したエクセルファイルをPythonで分析にかけます。

分析に必要なツールとファイル

まずは、こちらのテキストファイルをダウンロードしてください。

このテキストファイルには、分析を実行するためのコードが入力されています。

このプログラム(コード)を実行すれば、分析が行われます。

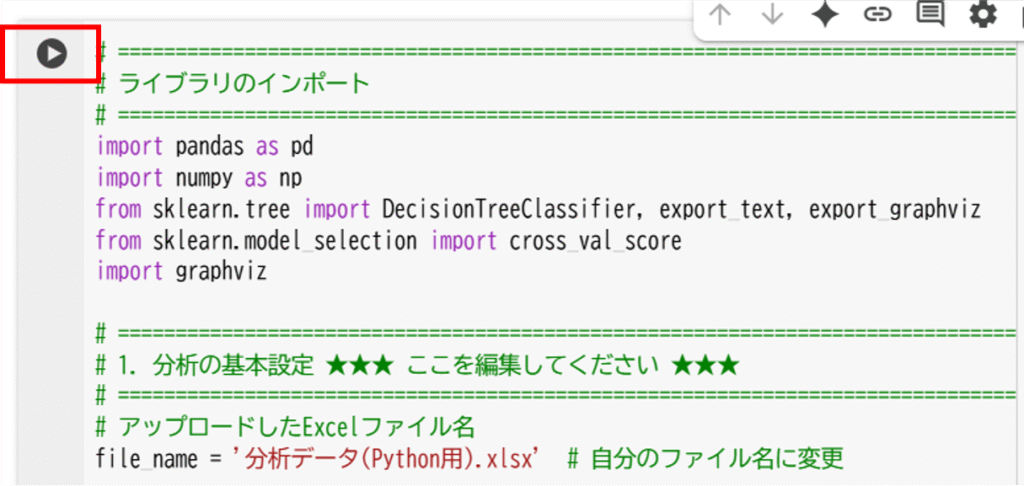

プログラムの実行には、Google Colabを使います。

※使用にはグーグルアカウントが必要です。PCでやってください。

(Pythonの実行環境がある方はそちらでも問題ないかと思います。)

※説明にないメッセージ等が表示された場合はしっかり読んで、対応してください。

【図解】Google Colabで分析を実行する12ステップ

手順1 Googleで「Google Colab」と検索

手順2 「Open Colab」をクリック

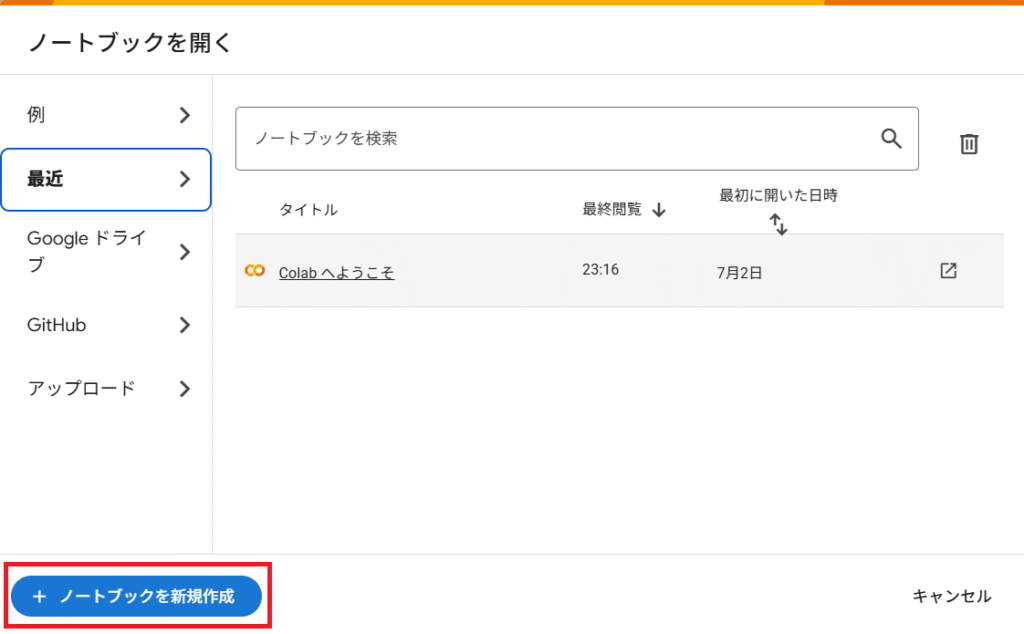

手順3 「ノートブックを新規作成」をクリック

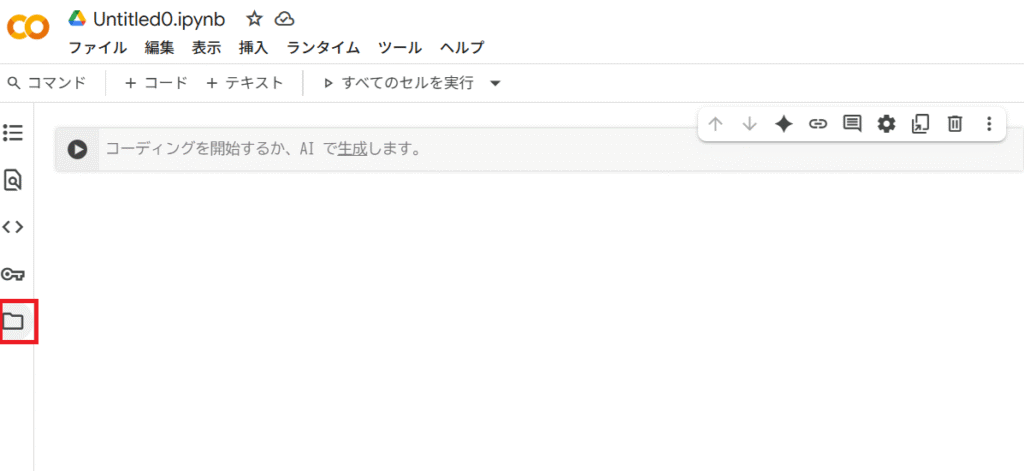

手順4 画面左のフォルダマークをクリック

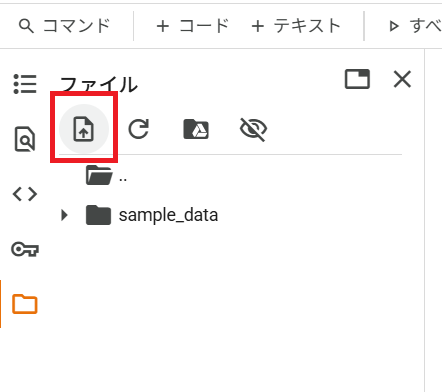

手順5 アップロードマークをクリック

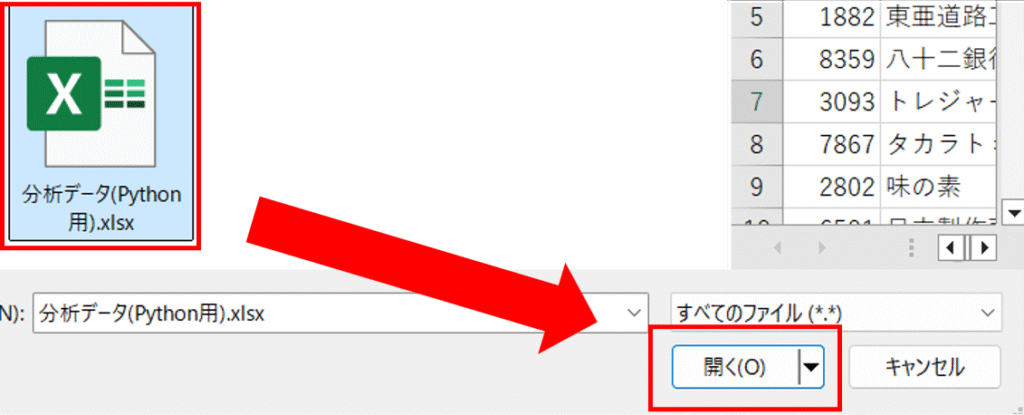

手順6 作成したエクセルファイルをアップロード

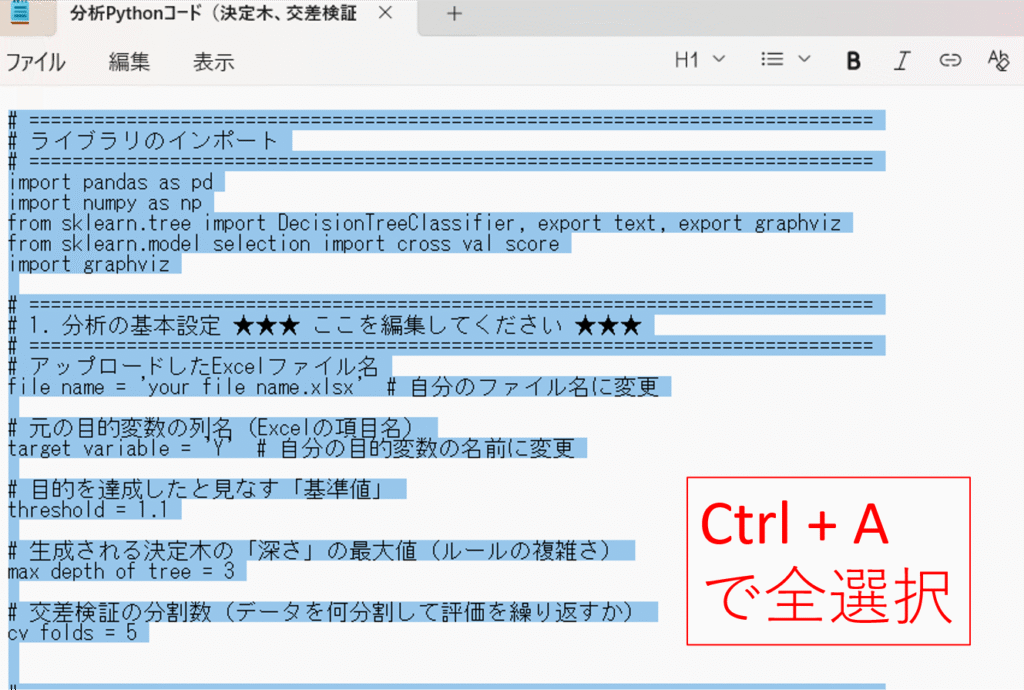

手順7 テキストファイルを開いて、コードを全てコピー(キーボードの”Ctrl + A”で一括選択できます)

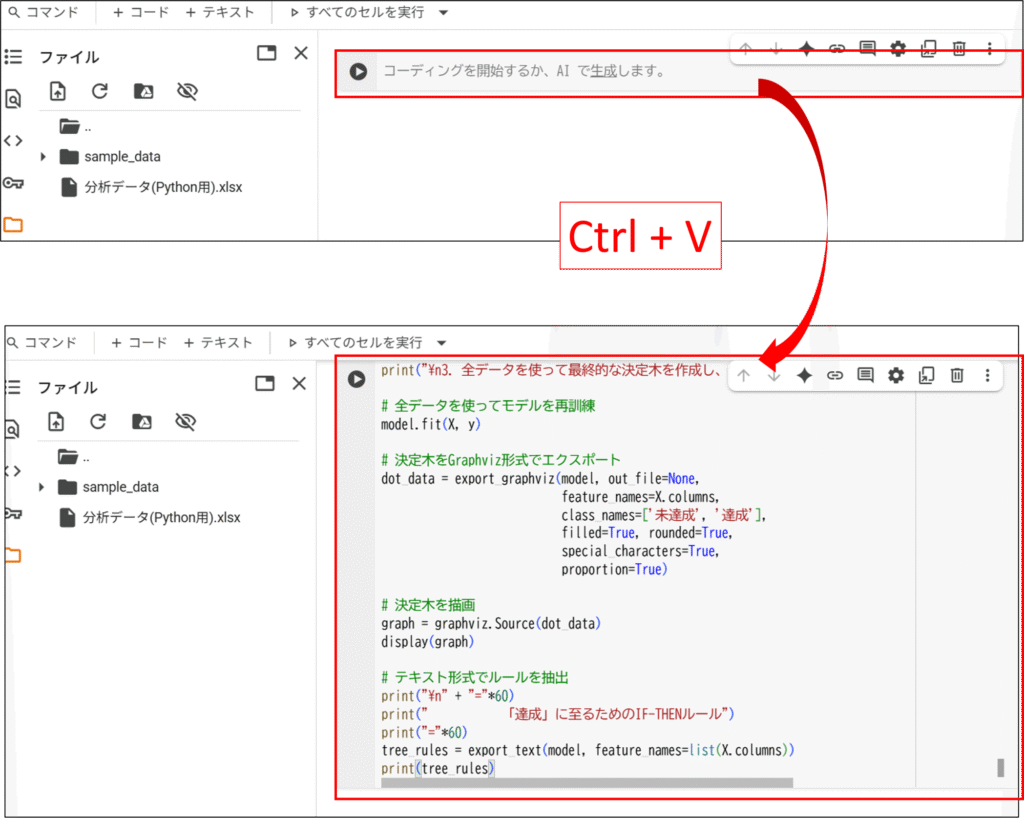

手順8 Colab画面右の「コーディングを開始するか~」のところにペースト

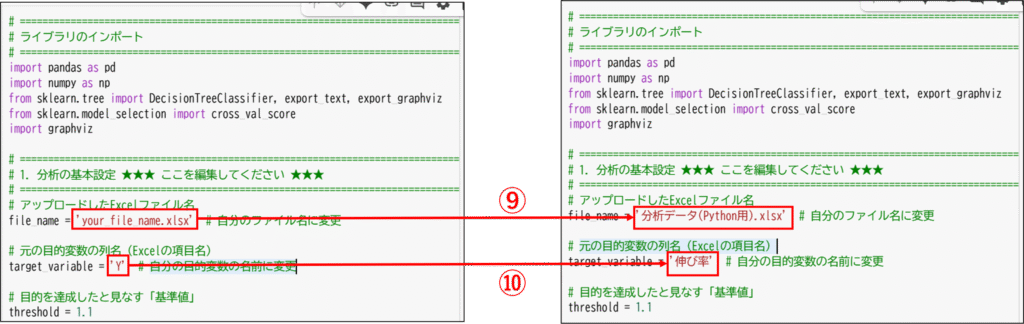

手順9 コード序盤部分の”アップロードしたExcelファイル名”の”your_file_name.xlsx”を自分のエクセルファイル名に変える(参考スクショは手順10へ)

手順10 “元の目的変数の列名(Excelの項目名)”の”Y”をエクセルの項目名に変える(私のファイルの場合は”伸び率”)

手順11 “目的を達成したと見なす「基準値」”とは、⑩で設定した項目の値がいくら以上のものを抽出したいのか、ということです。

例)今回は株価の”伸び率”が110%以上となる条件を抽出するので、この値は110%、つまり”1.1″となります。

手順12 左上の再生マークをクリック

分析結果から「勝ちパターン」を読み解く

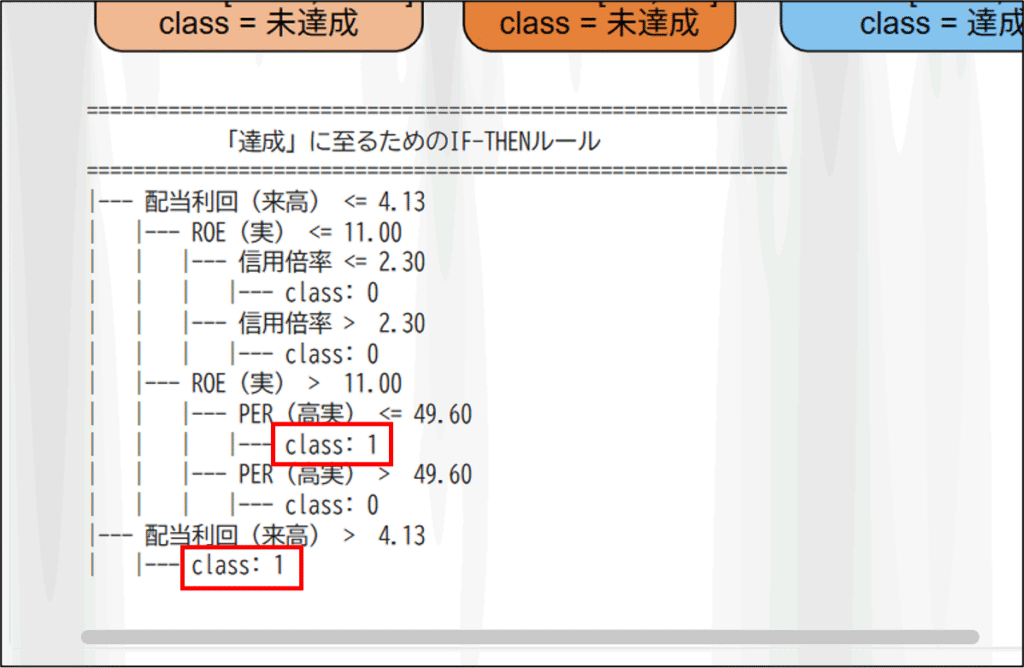

画面を下へスクロールしていくと結果が表示されており、”「達成」に至るためのIF-THENルール”という部分を見る

【結果の見方】

結果の中に”class”という文字があり、その右に”1 or 0″が表示されています。

この数字が”1″となっているところが「(株価の)伸び率が1.1を超える」ための条件を満たしているという意味です。

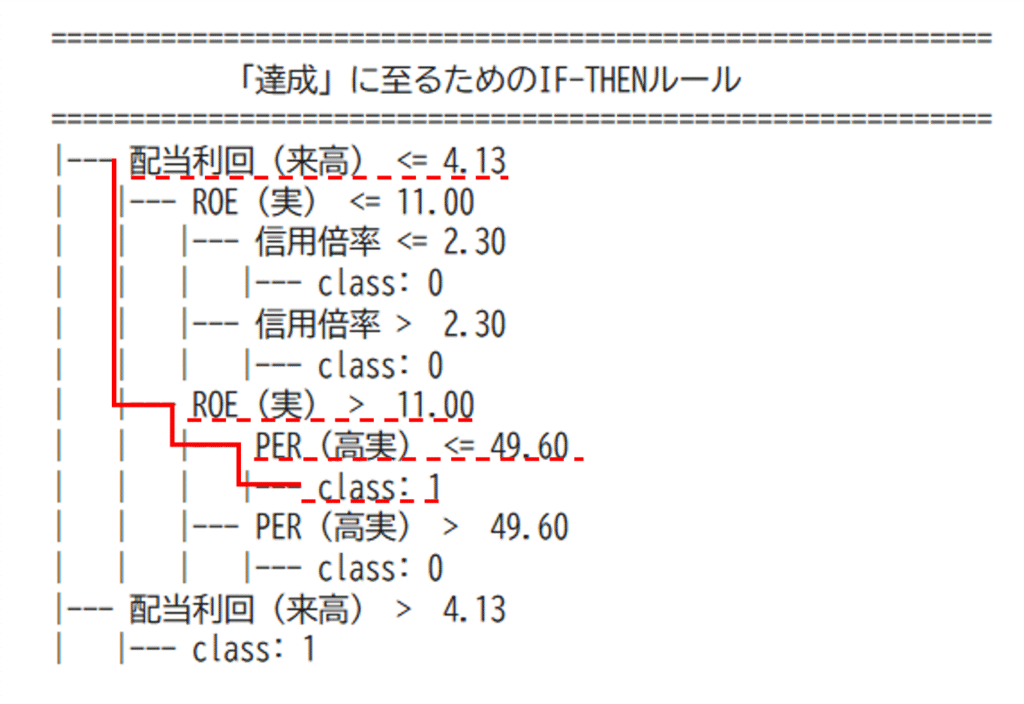

今回の結果を見てみると、classが1の結果は2つあります。

一つ目の結果は

・配当利回(来高) <= 4.13

かつ

・ROE(実) > 11.00

かつ

・PER(高実) <= 49.60

という条件でスクリーニングすれば、「今回のエクセルファイルでは、伸び率が1.1を超える事が多い」という意味です。

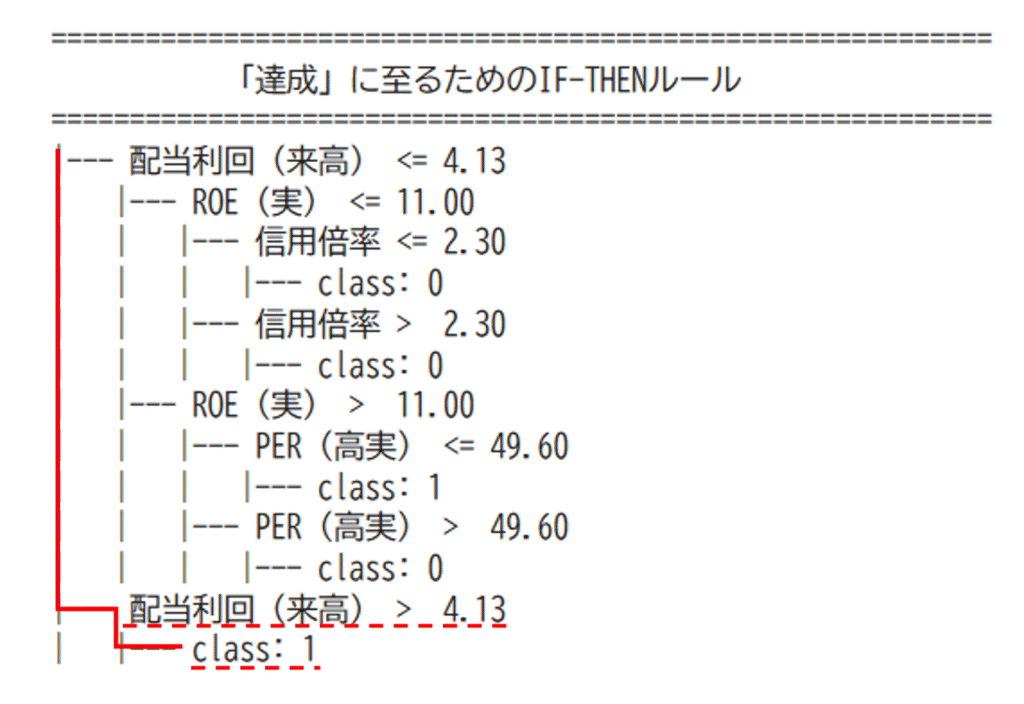

二つ目の結果は

・配当利回(来高) > 4.13

という条件でスクリーニングすれば、「今回のエクセルファイルでは、伸び率が1.1を超える事が多い」という意味です。

慣れるまで見方が少し難しいかもしれませんが、要はclassが1になっているところから、上へ上へと条件を辿っていけば良いのです。

分析結果を妄信してはいけない理由

ちなみに、今回のエクセルファイルで上記の条件でスクリーニングすると、二つ目の結果は良かったですが、一つ目の結果は1.1を下回る銘柄が5つ紛れ込んできました。

先ほども書きましたが、有意性は決して高くありませんので妄信してはいけません!

結果を確認したら、Colabは閉じてかまいません。

2.分析結果を元に、今号の注目銘柄をスクリーニング

前号のエクセルファイルと同様の方法で、今号バージョンのエクセルファイルを作成します。

そして、先ほどの分析で得られた結果を元にスクリーニング(フィルターで絞る)をします。

今回の例でいえば

・配当利回(来高) <= 4.13

かつ

・ROE(実) > 11.00

かつ

・PER(高実) <= 49.60

という条件と

・配当利回(来高) > 4.13

という条件ですね。

この2つの条件で絞られた銘柄を、株価が安いものから順にエクセルのフィルター機能で並べ替えます(昇順)。

3.スクリーニングされた銘柄を安いものから買う

予算の範囲内で、安いものから順に”買い”を入れていきます。

なお、”売り”は逆指値を使いますが、”買い”については私は特に気にしていません。

「買った直後にも、少しでもマイナスになってほしくない」という方は、買うときにも逆指値を入れると多少は下がりにくいかもしれません。

ただし、次の瞬間に株価が上がるか下がるかというのは、運のようなものなので、あまり気にしなくても良いのかなと個人的には思います。

4.日々株価を見ながら、-20%の額で逆指値を入れる

先ほど、分析結果を元に、前号エクセルファイルで絞っても「一つ目の分析結果は、伸び率1.1を下回る銘柄が5つ」紛れ込んでいました。

中には70%も下落している銘柄もありました。

こういった、大きな下落をする銘柄をズルズルと保持してしまうと、ポートフォリオ全体に悪影響となるため、思い切った”損切り”が必要となります。

投資の最難関。「売り」を阻む感情の壁

個別株投資の経験がある方なら共感していただけるかと思いますが、株は”買う”より”売る”方が難しいものです。

なぜ難しいのかというと、「自分が売った瞬間に株価が上がるかも」という心理が働くからです。

損切りにしろ、利確にしろ、自分が売却した直後に株価が上がれば、損をしたような気持ちになりますよね。

ですが、今回の投資方法では”四季報プロ500の注目銘柄”というエリート銘柄の中から、自分でもしっかり分析して選んだ選抜メンバーなのです!

“皆が上昇志向のエリート軍団”の足を引っ張るような迷惑銘柄は、しっかりと切り捨てましょう!

優柔不断な自分に代わる、機械的な損切り術「逆指値注文」

しかしながら、それでも邪魔をするのが感情というものです。

そこで、そんな優柔不断な私の代わりに、非情にも切り捨ててくれる便利な発注の仕方が「逆指値」注文です。

逆指値:株の売買というのは、基本的に「安く買って、高く売る」というものですが、その考えと反対の発注方法で「株価が○○円以下になったら、△△円で売る(注文を出す)」というものです。

逆指値注文は、事前にその命令を入れておけば、株価が条件を満たした時点で自動的に売買注文を出してくれます。

これにより、”売る”際の精神的な負担を軽減してくれるうえに、日中働いていて株価を注視できないような状況で下落しても、しっかり損切りしてくれます。

マイルール:損切りラインは「取得単価 -20%」

では具体的にいくらで損切りをするのか、というところですが個人的には取得単価から-20%までなら、耐えられるかなと思っています。

-20%を超えて下落をすると、底なしに落ちていく可能性があるような気がするので・・・あくまで肌感ですが。

なので、例えば3,000円で取得した銘柄があったとします。

その銘柄が、買った直後に-8%とかになったら、逆指値で

「株価が2,400円以下になったら、2,400円で売却」

という注文を入れます。

※3,000円×0.8=2,400円

期間は、設定可能な範囲で最長の期間を設定すればいいと思います。

私はその期間が終わるころにiPhoneのリマインダーを設定して、逆指値の再注文を忘れないようにしています。

この投資方法において、それぐらい損切りは重要だと認識しています!

5.次号で、持っている銘柄が注目銘柄か確認

6.注目銘柄から外れた銘柄は売却

この投資方法は、大前提として「四季報プロ500の注目銘柄」という条件の下に銘柄選定をしています。

なので「新しく発売された四季報プロ500の注目銘柄に、掲載されなくなった」ということは”その大前提が崩れた”ということです。

ならば、四季報プロ500の注目銘柄から外れれば、その銘柄は投資対象ではない、といえます。

しかしながら、注目銘柄からは外れたものの、株価自体は上昇トレンドにある場合があるかもしれません。

その場合は、すぐに売却すると今後の上昇分を取りこぼす可能性もあるため、株価が上昇するたびに

“現在株価の-5%の額で逆指値注文”

を入れて、上昇トレンドが終わったことを確認してから売却するようにします。

個人的に、トレンドの確認は25日移動平均線と、チャートの動きが次のそれぞれの場合は”上昇トレンド”と判断しています。

パターン1:25日移動平均線が右肩上がり、チャートが移動平均線から一定距離以上を保ちながら上昇している

パターン2:上昇中の25日移動平均線に、チャートが触れた後に、押し目をつける形で再度反発しているとき

の2パターンです。

この2パターン以外のチャートで、四季報プロ500の注目銘柄から外れていれば、即売却です。

四季報プロ500の注目銘柄から外れつつも、この2パターンに該当していた場合は現在株価-5%で逆指値で売り注文を入れます。

7.”1.”、”2.”の作業により銘柄を新しく選定

8.新しい銘柄を安い順に買う

売り注文を出しつつ、”1.”、”2.”の手順で前号を分析し、その分析結果を今号へ反映させます。

そして売却や、追加投資額により生まれた買付余力の予算範囲内で、今号の注目銘柄をスクリーニングしたものの中から、安い順に100株ずつ買っていきます。

さいごに

今回は、私の銘柄選定方法を中心に、逆指値注文などの内容について書いてみました。

要は四季報プロ500の注目銘柄を分析して、その中から分散投資ってことです!

具体的な銘柄選定の手順も紹介しておりますが、投資は自己責任でお願いいたします。

損失が出ても当ブログは一切の責任を負いません。

次は、アフィリエイトブログについて書いてみようかなと思います。

では、失礼します。